目次

どのようにして、良いファンドを選び抜くか。

ソーシャルレンディング事業者を選び、投資口座を開設したら、次はいよいよ、ソーシャルレンディングファンドを選ぶプロセスです。

しかし、これがなかなか、難しい。

どのようにしたら適切なソーシャルレンディングファンドを選ぶことが出来るか、本記事では、その点に焦点を当てて、読み込みを進めてみます。

担保が曖昧なファンドは避ける。

まず、無担保・無保証ファンドについては、原則としては、出資を差し控えることとすべきです。

無担保・無保証ファンドに限って、かなり高めの利回りが想定されていることが多く、投資家としては、魅力を感じるかもしれませんが、無担保・無保証ファンドの場合、万が一、借り手からソーシャルレンディング事業者への元利金返済に延滞が発生した場合、借り手事業者の資産状況によっては、債権回収は極めて困難となる場合があります。

その他、

- 借り手事業者の代表者が連帯保証します、というファンドや、

- 借り手事業者の株式に質権を設定します、というファンドなど、

いささか変則的な担保設定が為されているファンドについても、ソーシャルレンディング投資に慣れないうちは特に、出資は差し控えるべきでしょう。

一例を挙げますと、

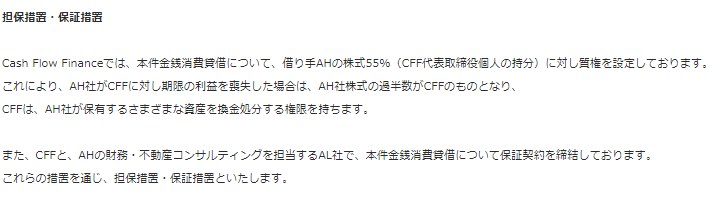

引用元:キャッシュフローファイナンス「延滞発生に関するご報告(KB社)」https://www.cf-finance.jp/information/news?id=520

↑ソーシャルレンディング事業者「キャッシュフローファイナンス」の延滞発生ファンド「【利回り8~10%】《満期借換》テクノロジーファンド(1~7号)」の場合、

引用元:キャッシュフローファイナンス【利回り8~10%】《満期借換》テクノロジーファンド(1号)https://www.cf-finance.jp/fund/detail?fund_id=353

↑上掲のとおり、

- 借り手企業の株式に、質権(担保権)が設定され、

- 関係会社が、債務保証を行っています。

このように、いささかイレギュラーな担保設定が為されているファンドの場合、ソーシャルレンディング投資初心者においては、出資を見送ることが無難です。

ごくシンプルな不動産担保と比べ、上掲のような担保物は、市場での換価が難しく(※例えば、非上場企業の株式は、公開市場に上場している株式と比べ、換価はとても困難です)、実際の債権回収シーンにおいて、さしたる効力を発揮しないことが少なくないから、です。

満期償還歴のあるファンドシリーズを選ぶ

ファンドシリーズの満期償還歴の有無も、ファンド選びにおける重要なポイントのひとつです。

その点、SBIソーシャルレンディングの場合は、

引用元:SBIソーシャルレンディング「元本償還の実績」https://www.sbi-sociallending.jp/fund_results

↑上掲のようにして、ファンドシリーズ別の元本償還実績を、オンラインで公開してくれているので、便利です。

このような公開情報を参考にして、

- そのファンドの同一シリーズ別号は、無事に満期償還されているか。

- 延滞やデフォルトは発生していないか、

といった点に特に注意し、ファンド選定を行う必要があります。

不動産担保付ファンドの場合、抵当権順位に注意

一見、保全効能について過信してしまいがちな、不動産担保付きファンドですが、

「不動産担保つきならば(無条件で)安心」

と考えるのは、早計に過ぎます。

まず、不動産担保の場合、

- 当該担保権(抵当権)が、先順位なしの、第一順位のものか、

- それとも、第二順位以下のものか、

という点に、必ず、十分な注意を払う事としてください。

実際の債権回収シーンにおいて、第二順位以降の債権回収は、第一順位抵当権の債権回収に、完全に劣後するから、です。

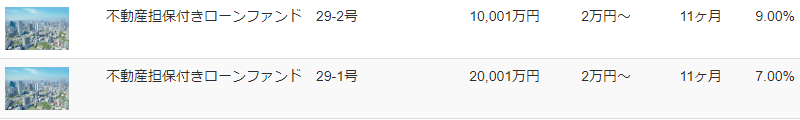

引用元:LENDEX「ファンド一覧」https://lendex.jp/main/fund_list/

↑不動産担保付きファンドで定評のある「LENDEX」の場合、

- 借り手事業者は全く同じだが、

- 抵当権の順位が、第一順位のものと、第二順位のもの、

で、2つの異なるファンド組成をしているケースがあります。

当然、利回りが高い(その分、リスクが高い)ほうが、第二順位抵当権案件であり、利回りが低いほうが、第一順位となります。

不動産担保付ファンドの場合、LTVにも注意

LTVとはすなわち、Loan to Value、要は、不動産担保物の評価額と、貸付総額との間の、相対的なバランスを表す数値です。

「掛け目」とも呼ばれます。

例えば、担保評価1億円の不動産に第一順位抵当権を設定し、7,000万円の貸付を行う場合、LTV値としては、7割、となります。

これに対して、同じ担保評価1億円の不動産に第一順位抵当権を設定し、9,000万円の貸付を行う場合、LTV値は9割、となります。

ひとつの目安として、銀行等のトラディショナルな金融機関の場合、掛け目は7割、と言われています。

これに対し、ソーシャルレンディング業界の場合では、第一順位抵当権案件の場合、LTVは8割前後が相場となります。

冷静にLTV値を検討した結果、LTVが9割以上にも達しているようなファンドは、いくらなんでも、アグレッシブ過ぎますので、出資については、慎重に検討したほうがいいでしょう。

不動産担保付ファンドの場合、担保物の評価額にも注意

LTV算出の際にも参考となるのが、担保物の「評価額」。

しかし、この「評価額」の算出が、誰によるものなのか、には、注意が必要です。

ソーシャルレンディング事業者の手数料は、ソーシャルレンディング事業者から借り手事業者への貸付額に比例していることが多いため、ソーシャルレンディング事業者としては、

- 同じ担保物だとしても、出来るだけ多額の貸付とした方が、

- 手数料が多くもらえる、

という構図となっています。

こうした状況下において、担保物の評価額算定を「ソーシャルレンディング事業者が自ら」行っており、かつ、第三者の目線が一切取り入れられていない場合、極めて危険です。

ソーシャルレンディング事業者の好きなように、高額な担保物評価額を設定してしまうことが、物理的に、可能であるため、です。

まとめ

本記事では、ソーシャルレンディングファンドの選び方、について、まとめてみました。

少しでも、ご参考と為さって頂ける内容と出来たのであれば、うれしいです。

それでは、また次回の記事で、お会いいたしましょう。